はじめに

カーボンクレジットは、温室効果ガス(GHG)排出削減のための重要なツールです。この教材では、カーボンクレジットの基本概念から市場の詳細、投資家にとって重要な情報までを包括的に解説します。

目次

はじめに

第1章: カーボンクレジットの基本概念

第2章: カーボンクレジットの歴史と背景

第3章: カーボンクレジットの仕組み

第4章: カーボンクレジットの規制と標準

第5章: カーボンクレジット市場

第6章: カーボンクレジットの評価と認証

第7章: カーボンクレジットの影響と課題

第8章: カーボンクレジットの将来の展望

第9章: カーボンクレジットと関連する経済理論

第10章: カーボンクレジットと国際関係

第11章: 技術的側面

第12章: カーボンクレジットの社会的側面

第13章: カーボンクレジットと企業の役割

第14章: 法的および規制の枠組み

第15章: ケーススタディと実践例

第16章: カーボンクレジットの金融面

第17章: 環境およびエコロジカルインパクト

投資家の観点からの重要性

第1章: 市場の基本知識

第2章: 市場規模と成長予測

第3章: カーボンクレジットの価格動向

第4章: リスク管理とリスク評価

第5章: 投資戦略とポートフォリオ管理

第6章: 企業のカーボンニュートラル戦略

第7章: 法規制と政策動向

第8章: 主要な市場プレイヤーとプラットフォーム

第9章: 財務分析と評価

第10章: デューデリジェンス

第11章: 成功事例と学ぶべき教訓

第12章: カーボンクレジットの金融商品化

まとめ

第1章: カーボンクレジットの基本概念

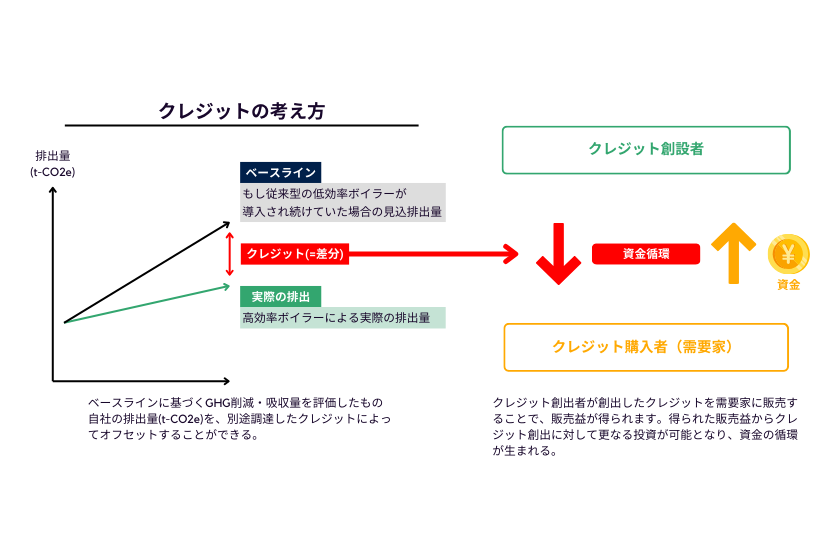

カーボンクレジットとは、温室効果ガス削減量や吸収量をクレジットとして発行し、取引を可能にする仕組みです。

また、クレジットは排出削減単位「t-CO2(=1トン)」で市場取引され、企業や個人が自らの排出量を補償するために利用されます。これにより、カーボンオフセットが実現され、持続可能な環境保護活動が促進されます。

第2章: カーボンクレジットの歴史と背景

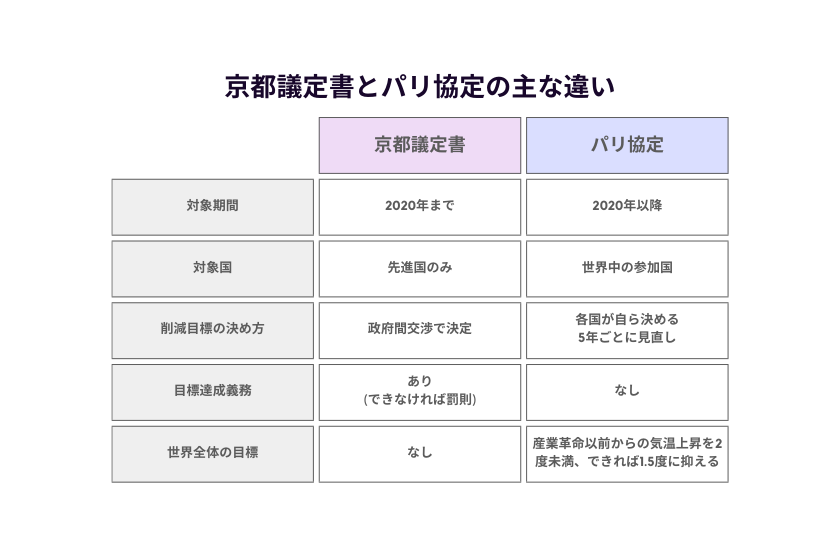

カーボンクレジットの概念は、1997年の京都議定書に端を発します。これは、先進国が温室効果ガスの排出削減義務を負う国際協定です。2015年のパリ協定では、全ての国が温室効果ガス削減に取り組むことが求められ、カーボンクレジットの役割がさらに重要となりました。

京都議定書

1990年の6種類の温室効果ガス総排出量を基準として、2008年~2012年の5年間に、先進国全体で少なくとも5%の削減を目指すこととされています。日本は、温室効果ガスを2008年~2012年の5年間に6%削減する目標を掲げていました。

パリ協定

2020年以降の温室効果ガス排出削減(緩和)の長期目標として、気温上昇を2℃より十分下方に抑える(2℃目標)とともに1.5℃に抑える努力を継続すること、そのために今世紀後半に人為的な温室効果ガス排出量を実質ゼロ(排出量と吸収量を均衡させること)とすることが盛り込まれました。

第3章: カーボンクレジットの仕組み

カーボンクレジットは、以下のプロセスで発行されます。

- プロジェクトの提案:温室効果ガス排出削減を目的としたプロジェクトを提案。

- 評価と認証:第三者機関がプロジェクトの有効性を評価し、認証。

- クレジットの発行:認証されたプロジェクトに対してカーボンクレジットが発行。

プロジェクトには、再生可能エネルギーの利用、森林保護、炭素捕捉・貯留技術などが含まれます。

第4章: カーボンクレジットの規制と標準

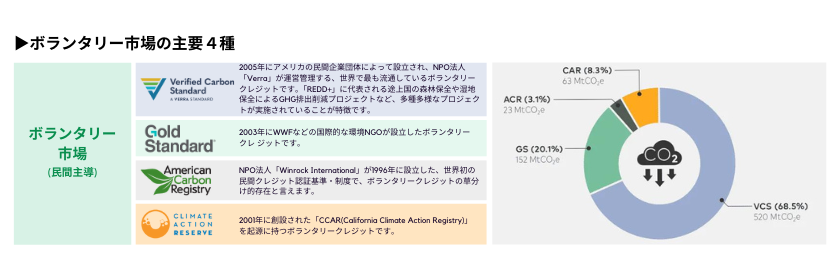

カーボンクレジット市場は、ボランタリー市場とコンプライアンス市場に分かれます。ボランタリー市場では、企業や個人が自主的にカーボンクレジットを購入し、環境貢献を行います。一方、コンプライアンス市場では、法的義務に基づき排出削減が行われます。

国際的な標準には、Verified Carbon Standard(VCS)やGold Standardなどがあります。

第5章: カーボンクレジット市場

カーボンクレジット市場は急速に成長しており、特にボランタリー市場が拡大しています。市場の規模は数十億ドルに達し、企業や政府、個人投資家が参加しています。主要なプレイヤーには、エネルギー企業、環境保護団体、金融機関などが含まれます。

事例

イーロン・マスク氏率いるテスラが、2023年のカーボンクレジット販売から約17.9億ドル(約2,700億円)の売上を記録し、2009年以降の総収益をほぼ90億ドルにまで押し上げました。この収益は、アメリカ、ヨーロッパ、中国で排出規制を満たすことができない他の自動車メーカーへの規制クレジットの取引から生じています。

当初、収益性が低下すると予想されていたにも関わらず、テスラはライバルの排出基準達成ニーズから引き続き利益を得ており、これらのクレジットを獲得するための追加コストがほとんどかからないため、販売はほぼ純粋な利益となっています。

【引用】

テスラ、EV販売苦戦の競合から計90億ドル稼ぐ-排出枠売却なお好調

第6章: カーボンクレジットの評価と認証

プロジェクトの評価は、温室効果ガス削減量の測定と監査に基づいて行われます。第三者認証機関が独立した評価を行い、透明性と信頼性を確保します。認証プロセスは、厳格な基準に基づいて行われ、プロジェクトの正当性を保証します。

第7章: カーボンクレジットの影響と課題

カーボンクレジットは、温室効果ガス削減に実質的な効果をもたらしますが、いくつかの課題も存在します。例えば、クレジットの品質や信頼性に関する問題、グリーンウォッシングのリスク、プロジェクトの透明性確保の難しさなどです。これらの課題に対処するためには、厳格な基準と透明性の向上が必要です。

グリーンウォッシングとは、企業の環境活動や製品やサービスの環境的利点に関して消費者を誤解させる行為です。環境に優しい製品はかつてないほど増えており、私たちのグリーンウォッシングの罪に関するヒントは、本当に環境に優しい製品とそれほど環境に優しくない製品を区別するのに役立ちます。

【引用】

Terrachoice社. Sins of Greenwashing

第8章: カーボンクレジットの将来の展望

技術革新が進む中、カーボンクレジット市場も進化しています。炭素捕捉・貯留技術や再生可能エネルギーの進展により、新たなクレジット生成の機会が生まれています。さらに、国際的な気候政策の強化により、市場の需要が増加する見通しです。

新たなインセンティブ制度の導入(CCSクレジットの創出)

豪州では2021年10月に、CCSの普及を後押しする新たなインセンティブが導入されることがニュースになりました。豪州には2014年に導入された「排出削減基金」(ERF:Emission Reduction Fund)とよばれるオフセット・クレジット制度がありますが、そこにCCSが対象分野として新たに追加されたのです。これによって、CCSによって削減されたCO2量に応じて、クレジットを獲得できることになりました。

【引用】

資源ミライ開発. CCS関連法制度と事業環境(豪州)

第9章: カーボンクレジットと関連する経済理論

カーボンクレジットは、外部性の内部化や公共財の理論に基づいています。排出権取引制度(キャップ&トレード)は、経済理論に基づく市場メカニズムであり、コスト効果的な温室効果ガス削減を実現します。

EU排出量取引制度(EU ETS)

EU-ETS(EU Emissions Trading System)は世界で最初の国際的な温室効果ガスの取引制度で、地球温暖化を防ぐために重要な手段とされています。

EU ETSは、企業ごとに排出枠(キャップ)を設け、その枠内で排出を義務付けすると同時に、余剰分や不足分を市場で取引(トレード)できる「キャップ・アンド・トレード」制度を導入しており、2005年の開始からいくつかの段階を経て、現在は第4取引フェーズを進行中です。

EU-ETSの価格は2018年から上がっており、2020年には、価格が20ユーロ~30ユーロの間で変動していましたが、EUがGHG削減目標を高く設定した2020年12月以降、価格はさらに上昇、2021年9月にはCO2排出1トンあたりの価格が60ユーロを超えました。

そして、2022年2月には97.51ユーロだった価格が、ウクライナの状況の影響で価格が大きく変動し、2023年2月には過去最高価格の100.34ユーロとなりましたが、その後価格は下落し、2024年2月は53.54ユーロまで落ち込んでいます。

【引用】

ASUENE MEDIA. EU ETSとは?基礎知識や今後の動向について解説

第10章: カーボンクレジットと国際関係

各国の気候政策とカーボンクレジットは密接に関連しています。国際協力や資金提供メカニズム(例:グリーンクライメートファンド)を通じて、開発途上国におけるカーボンクレジットプロジェクトが推進されています。

緑の気候基金(Green Climate Fund:GCF)について

GCFは、開発途上国がGHG排出抑制・削減・吸収(緩和)と気候変動による影響への対処(適応)を実施するための努力を支援する国際基金(ファンド)。

開発途上国における開発を低排出で、かつ気候変動に強靭なものとするために「パラダイムシフト」を引き起こすことを目指す支援を提供する。

途上国の開発計画や気候変動政策の優先順位に沿ったプロジェクトを途上国自身から提案し、それを実施・管理することにより、途上国のプロジェクトオーナーシップを確保する。

公的資金/民間資金の協調的動員(co-finance)を促進する。

先進国及び開発途上国(計43か国)からGCFへの拠出表明総額が約103億米ドル、日本は15億米ドル(約1,540億円)を拠出する。

【引用】

環境省. 緑の気候基金(Green Climate Fund:GCF)について

第11章: 技術的側面

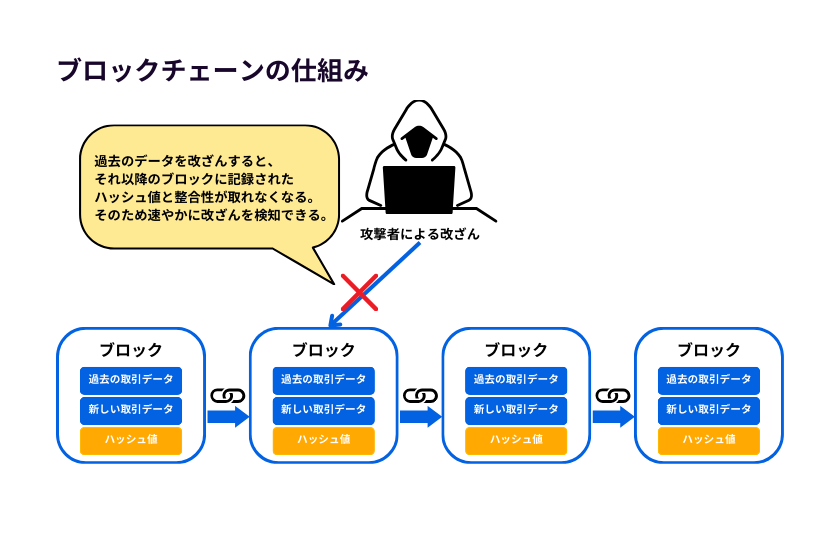

温室効果ガス排出の計測技術やカーボンクレジット生成技術(例:炭素捕捉・貯留技術)が重要です。デジタル技術とブロックチェーンは、透明性と信頼性の向上に寄与しています。

ブロックチェーンのカーボンクレジットへの応用

ブロックチェーン技術とカーボンクレジットの取引を組み合わせることで、カーボンクレジットの生成、取引、追跡がより透明かつ効率的に行われるようになる。ブロックチェーンの特性が、カーボンクレジット市場における信頼性の向上、取引コストの削減、そして詐欺や二重カウントのリスク軽減に寄与する。この革新的な組み合わせは、持続可能な開発への道を加速させる可能性を秘めている。

【引用】

Hinode Labo. カーボンクレジット取引の現状とブロックチェーン活用による取引活性化への取り組み

第12章: カーボンクレジットの社会的側面

カーボンクレジットは、地域コミュニティにおける環境保護活動や経済的利益を促進します。公共の認識と意識啓発活動が重要です。また、環境正義と社会的公平性も考慮する必要があります。

持続可能な農業としての利益

カーボンファーミングを実践することは、持続可能な農業を促進する手段としても利益を生みます。土壌の健康を維持し、生態系のバランスを保つことで、長期的に安定した作物の生産が期待できるのです。また、化石燃料に依存しない農業技術は、入力コストの削減につながります。これにより、農家はコスト効率の良い農業を実施し、事業の持続可能性を高めることができるでしょう。さらに、環境に配慮した農産物は消費者から高く評価され、プレミアム価格での販売が期待されます。このように、カーボンファーミングは土壌と作物の健康のみならず、農家経済にも良好な影響をもたらします。

【引用】

チバニアン兼業農学校. カーボンファーミング最前線を解説

第13章: カーボンクレジットと企業の役割

企業はカーボンニュートラル戦略を通じてカーボンクレジットを利用しています。サプライチェーンマネジメントやESG投資の観点からも重要です。企業の環境パフォーマンス向上が求められます。

Microsoft、50万トンのDACカーボンクレジットを購入

【引用】

1PointFive Announces Agreement to Sell 500,000 Metric Tons of Direct Air Capture Carbon Removal Credits to Microsoft

第14章: 法的および規制の枠組み

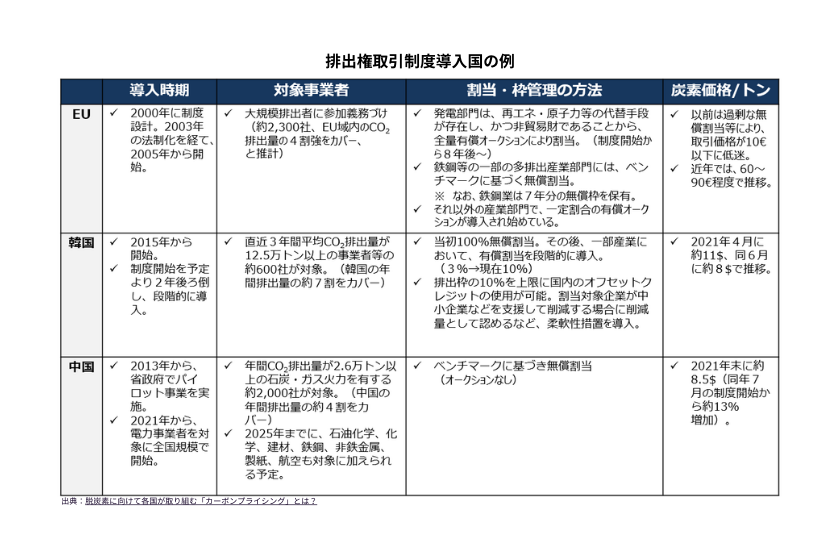

国際法や環境条約、国内法と規制(例:排出量取引制度、炭素税)がカーボンクレジット市場に影響を与えます。法的リスクとコンプライアンスの管理が重要です。

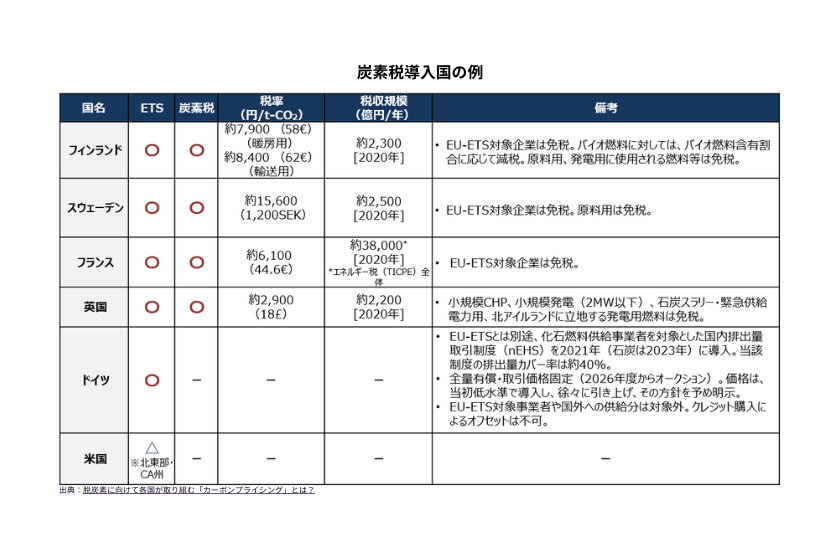

◆排出量取引制度(ETS)を導入している国は?

EUをはじめ、中国や韓国なども導入しています。EUでは、2005年から世界で初めて「排出量取引制度(EU-ETS)」を開始。その取引量は、EU域内のCO2排出量の4割強をカバーしていると推計されます。

◆炭素税を導入している国は?

炭素税は欧州を中心に導入が進んできました。EU諸国のうち、フィンランドやスウェーデン、フランス、英国、ドイツなどでは、排出量取引制度に加えて、炭素税を導入しています。ただし、EU-ETSの対象企業は基本的に炭素税が免除となっています。このほか、カナダなどでも州レベルで炭素税が導入されています。

【引用】

経済産業省 資源エネルギー庁. 脱炭素に向けて各国が取り組む「カーボンプライシング」とは?

第15章: ケーススタディと実践例

成功したカーボンクレジットプロジェクトの事例研究は、投資家にとって貴重な学びの機会です。失敗事例からの教訓も重要です。各業界における実践例(例:エネルギー、農業、製造業)が参考になります。

成功事例:ベトナム 森林カーボンクレジット販売からおよそ5150万ドルの収益

ベトナムは、初めて1,030万トンの森林カーボンクレジットを正式に販売し、約5,150万ドルの収益を上げた。ベトナム農業農村開発省と国際復興開発銀行が締結した「北中部地方での温室効果ガス排出削減購入契約(ERPA)」第一段階に基づき、最初の支払いとして、ベトナム森林保全開発基金は4,120万ドルを受領した。

【引用】

VietBiz. ベトナムで初めて森林カーボンクレジットを正式販売

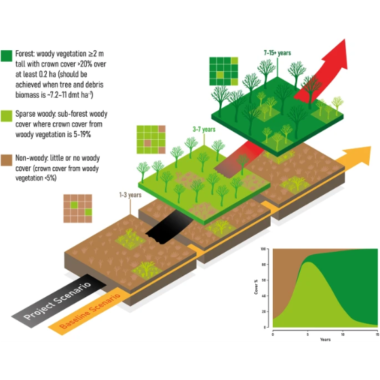

失敗事例:オーストラリアのカーボンクレジット制度、世界規模での失敗が明らかに

オーストラリアの主要なカーボンオフセット手法が、気候危機に対処する上でほとんど役立っていないことが新たな研究によって明らかになりました。この研究は、人為的再生プロジェクトとして知られるオーストラリアで最も一般的なオフセット技術が、約束された通りに林地を再生していないことを発見しました。

「Nature Communications Earth & Environment」誌に掲載されたこの研究は、乾燥地および半乾燥地における182のプロジェクトを分析し、ほとんどのプロジェクトで樹木の被覆がほとんど改善されていない、または後退していることを発見しました。その結果、これらのプロジェクトを通じて作成されたオフセットを購入した企業が、主張する通りに気候への影響を減らしていないことを意味しています。

【引用】

Springer Nature、article. Australian human-induced native forest regeneration carbon offset projects have limited impact on changes in woody vegetation cover and carbon removals

第16章: カーボンクレジットの金融面

カーボンクレジットファンドや投資の機会が増加しています。金融市場におけるカーボンクレジットの取引やリスク管理戦略も重要です。

◆カーボンクレジットファンドの事例

スタッフォード・キャピタル・パートナーズは、英国の地方自治体年金制度(LGPS)3社からの出資を受けて、グローバル・カーボン・オフセット・ファンドの初回募集を2億4,200万ドルで締め切ったと発表した。

「…この商品は商業用森林地の収益によって支えられており、その収益率は約5%と見込まれています。残りの収益は実質的に、投資家に返還される炭素クレジットの価値から得られます。」

商業林業は期待を大幅に上回る収益の可能性があり魅力的だと考えている。投資家への全体的な収益は、市場の動向次第で9%から11%になる可能性がある。

【引用】

Stafford Capital’s Forest Carbon Credit Fund Secures $242 Million

第17章: 環境およびエコロジカルインパクト

カーボンクレジットは、生態系サービスや生物多様性保全に寄与します。自然ベースのソリューション(例:森林再生、湿地保全)が注目されています。

気候ソリューションプロバイダーのAnew Climateは、Microsoftに対して97万トンを超えるカーボンクレジット(除去系)を提供する契約を締結したと発表した。

このクレジットは、Anewが行う気候変動緩和の取り組みの一環である、森林管理プロジェクトを通じて生成されたものである。このプロジェクトは、カーボンオフセットの手段として機能し、森林を保護・再生することで排出量を削減する。

【引用】

ESG Journal. Microsoft、Anewから97万トンのカーボンクレジットを購入

投資家の観点からの重要性

第1章: 市場の基本知識

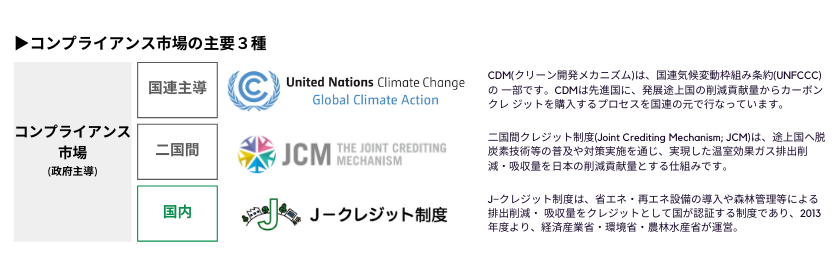

カーボンクレジットの仕組みと発行プロセスを理解することは、投資家にとって基本です。クレジットの種類と市場の種類(コンプライアンス市場とボランタリー市場)を理解することで、投資戦略を構築できます。

カーボンクレジットの大まかな分類

1、国際的なカーボンクレジットメカニズム:CDM、JCM

国際的なカーボンクレジットメカニズムとして代表的なのは、CDM(クリーン開発メカニズム)とJCM(二国間クレジット制度)です。

これらは、京都議定書に基づいて設立された制度で、特にCDMは途上国での環境改善プロジェクトに対する投資を通じてカーボンクレジットを発行します。これにより、先進国企業は途上国の持続可能な発展を支援するとともに、自国の温室効果ガス削減目標達成に貢献することが可能です。

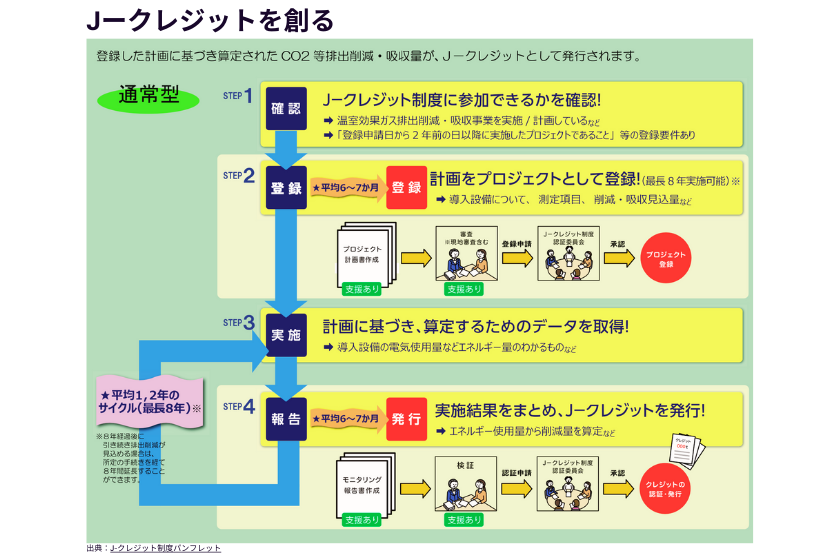

2、国内カーボンクレジットメカニズム:J-クレジット制度

国内では、J-クレジット制度が知られています。この制度は、企業や自治体が国内で行う温室効果ガスの削減活動を評価し、その結果としてクレジットを発行します。例えば、再生可能エネルギーの導入やエネルギー効率の向上など、具体的な環境改善活動がクレジットとして認定されるのです。

3、ボランタリー(自主的)カーボンクレジット

ボランタリー市場では、法的義務に基づかない自主的な取引が行われます。企業がCSR活動の一環として、または環境マネジメントの一環としてカーボンクレジットを購入することがあります。これにより、企業は環境保護に貢献すると同時に、社会的な評価を高めることができます。

「コンプライアンス市場」と「ボランタリー市場」について

1.コンプライアンス市場

コンプライアンス市場は、政府や国際機関によって設定された法的な義務や規制を満たすために設けられた市場です。この市場参加者は、一定の温室効果ガス排出削減目標を法律によって義務付けられており、その基準を達成するために必要なカーボンクレジットを購入することが求められます。

たとえば、EUの排出量取引制度(ETS)は、大規模な排出源に対して排出上限を設定し、その枠内での排出権を企業間で取引させることで排出量の削済を進めています。コンプライアンス市場では、クレジットの価格が法規制によって影響を受けることが多く、市場は比較的安定しています。

コンプライアンス市場では、法的義務に基づき、以下のようなカーボンクレジット制度が存在します。

・CDM(クリーン開発メカニズム): 途上国でのプロジェクトに投資し、排出削減を行うことでカーボンクレジット を獲得する国際的な制度。

・JCM(二国間クレジット制度): 日本と途上国が協力して温室効果ガスの削減を進め、その成果を共有する制度。

・ETS(排出量取引制度): 特定の地域や国において法的に定められた排出量上限を設定し、その範囲内で排出権を企業間で取引する制度。EUのETSが代表例です。

・J – クレジット: 日本国内での温室効果ガス削減活動をクレジットとして認定し、取引するシステム

2.ボランタリー市場

一方、ボランタリー市場は自発的な参加に基づく市場で、法的な義務は伴いません。企業や個人が自らの環境保全の意識から、または企業のCSR(企業の社会的責任)活動の一環としてカーボンクレジットを購入します。

ボランタリー市場でのクレジットは、その購入が企業の環境に対するコミットメントを示す手段として使用されることが多いです。また、この市場は新しいプロジェクトや革新的な技術に対する資金提供の場となることもあり、多様なプロジェクトがクレジットとして認定されます。

価格は供給と需要により大きく変動することがあり、市場はコンプライアンス市場に比べて動きが活発です。

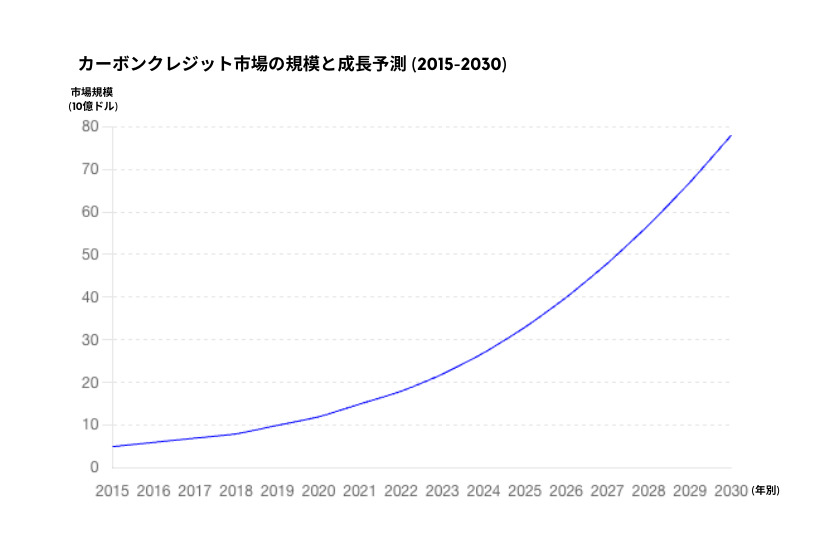

第2章: 市場規模と成長予測

現在の市場規模と成長トレンドを把握し、将来の市場予測と成長ドライバー(政策変更、技術革新など)を理解することが重要です。

カーボンクレジット市場は、気候変動対策の一環として急速に成長しています。2015年から2030年までの間で、市場規模は大幅に拡大し、特にボランタリー市場の成長が顕著です。2015年には約50億ドルだった市場規模は、2030年には約780億ドルに達すると予測されています。この成長は、再生可能エネルギーの導入、森林保護プロジェクトの増加、炭素捕捉・貯留技術の進展など、多岐にわたる要因によるものです。

具体的には、企業や政府が自らの温室効果ガス排出量を補償するためにカーボンクレジットを購入する動きが活発化しています。これにより、持続可能なプロジェクトが増え、さらに多くのクレジットが市場に供給されるようになっています。国際的な気候政策の強化も市場拡大の要因の一つです。パリ協定に基づく各国の排出削減目標が、クレジットの需要を押し上げています。

さらに、技術革新が市場成長に寄与しています。ブロックチェーン技術の導入により、クレジットの取引が透明かつ効率的になり、投資家や企業の信頼が高まっています。炭素捕捉・貯留技術の進展により、新たなクレジットの供給源が生まれ、市場の供給力が強化されています。

市場の成長予測においては、政策の変更や技術の進展が鍵となります。特に再生可能エネルギーのコスト低下と普及拡大が市場拡大の主要因となるでしょう。これらの要素が相まって、カーボンクレジット市場は今後も高い成長を続けると予測されています。

第3章: カーボンクレジットの価格動向

カーボンクレジットの価格は、政策、技術、需要と供給のバランス、国際協力などの要因により変動しています。これらの要因を総合的に理解することで、今後の価格動向を予測し、適切なリスク管理を行うことが重要です。

価格動向の概要

カーボンクレジットの価格は、2015年から2030年にかけて大きな変動を見せています。2015年の時点で、カーボンクレジットの価格は1トン当たり約5ドルでした。その後、環境意識の高まりと各国の政策強化により、価格は上昇し続けています。2020年には、価格が1トン当たり約15ドルに達しました。

主な価格変動の要因

1、政策の変更

・パリ協定の影響

2015年のパリ協定の採択により、各国が温室効果ガス排出削減目標を設定しました。これに伴い、カーボンクレジットの需要が増加し、価格が上昇しました。

・炭素税と排出量取引制度(ETS)

多くの国で炭素税やETSが導入され、企業が法的に排出削減を求められるようになりました。このため、企業がカーボンクレジットを購入する動きが活発化し、価格が上昇しました。これに伴い、カーボンクレジットの需要が増加し、価格が上昇しました。

2、技術革新

・再生可能エネルギープロジェクト

太陽光発電や風力発電などの再生可能エネルギープロジェクトが増加し、これに伴いカーボンクレジットの供給が増えました。しかし、これらのプロジェクトによるクレジットの供給は、需要の増加を完全には相殺できず、価格上昇に寄与しました。これに伴い、カーボンクレジットの需要が増加し、価格上昇しました。

・炭素捕捉・貯留技術

炭素捕捉・貯留技術の進展により、新たなカーボンクレジットの供給源が増えました。これにより、一時的な価格安定が見られることもありますが、全体的には需要の増加が価格を押し上げています。

3、市場の需要と供給のバランス

・企業のカーボンニュートラル目標

多くの企業がカーボンニュートラルを目指し、カーボンクレジットを積極的に購入しています。この需要増加が価格上昇の大きな要因となっています。

・プロジェクトの増加

森林保護や再生可能エネルギープロジェクトの増加により、供給面でも変動がありますが、需要の増加が上回っているため、全体として価格は上昇傾向にあります。

第4章: リスク管理とリスク評価

投資リスクの特定と評価方法を学び、市場リスク、規制リスク、技術リスクに対処するためのリスク管理戦略とヘッジング方法を理解することが重要です。

カーボンクレジット市場では、価格変動、政策変更、技術進展によるリスクが存在します。リスク評価には、シナリオ分析や感度分析といった定量的評価、規制のモニタリングや技術評価などの定性的評価が重要です。

リスク管理戦略としては、分散投資によるリスク分散、デリバティブの活用によるヘッジング、規制変更に迅速に対応するコンプライアンス体制の強化が挙げられます。これにより、安定した投資環境が構築されます。

第5章: 投資戦略とポートフォリオ管理

カーボンクレジット投資の位置付け、多様な投資戦略(例:直接投資、ファンド投資、プロジェクト投資)、ポートフォリオの最適化と分散投資を学びます。

カーボンクレジット市場への投資には、直接投資、間接投資、デリバティブの活用が重要です。直接投資では再生可能エネルギーや森林保護プロジェクトに投資し、クレジットを購入します。間接投資ではカーボンクレジットファンドやESGファンドを利用し、分散投資が可能です。先物取引やオプション取引を用いてリスクを管理する方法もあります。

ポートフォリオ管理では、セクターや地域の多様化を図り、シナリオ分析や感度分析を用いてリスク評価を行います。定期的なレビューとリバランス、投資家への透明な報告も重要です。これらの戦略と管理方法を組み合わせることで、リスクを軽減し、安定したリターンを追求できます。

第6章: 企業のカーボンニュートラル戦略

企業のカーボンニュートラル目標と達成手段、企業がどのようにカーボンクレジットを利用しているか、企業のESG評価におけるカーボンクレジットの役割を理解します。

企業がカーボンニュートラルを達成するためには、総合的な戦略と具体的なアクションが必要です。カーボンニュートラル戦略は、企業が自社の温室効果ガス排出を削減し、残余の排出をカーボンクレジットなどを通じて相殺することを目指します。

1. 排出量の測定と報告

まず、企業は自社の温室効果ガス排出量を正確に測定し、報告する必要があります。これには、直接排出(スコープ1)、間接排出(スコープ2)、およびサプライチェーン全体の排出(スコープ3)が含まれます。定量的なデータを基に、排出削減の目標を設定します。

2. 排出削減の取り組み

企業は、エネルギー効率の向上、再生可能エネルギーの利用、プロセスの最適化などを通じて、排出量を削減します。具体例として、製造プロセスの改善や省エネルギー設備の導入が挙げられます。多くの企業が、再生可能エネルギーの購入や自社施設での再生可能エネルギーの生産を増やしています。

3. カーボンクレジットの利用

排出削減努力だけではカーボンニュートラルを達成できない場合、企業はカーボンクレジットを購入して残余の排出を相殺します。カーボンクレジットは、再生可能エネルギープロジェクトや森林保護プロジェクトなどから得られます。これにより、企業は自社の排出量を実質的にゼロにすることができます。

4. サプライチェーンの管理

企業は、自社だけでなくサプライチェーン全体の排出削減にも取り組む必要があります。サプライヤーとの協力を強化し、持続可能な調達基準を設定します。サプライヤーが環境負荷を低減するための支援やインセンティブを提供することも有効です。

5. 透明性と報告

企業は、カーボンニュートラルに向けた取り組みの進捗を定期的に報告し、透明性を確保します。これには、環境報告書やサステナビリティレポートの発行が含まれます。透明性の確保は、ステークホルダーとの信頼関係を築く上で重要です。

6. 持続可能な企業文化の構築

企業は、カーボンニュートラルを達成するための文化を構築することが重要です。従業員の意識向上や教育、全社的な取り組みを促進することで、持続可能なビジネスモデルを実現します。

これらの戦略を総合的に実施することで、企業はカーボンニュートラルを達成し、気候変動対策に貢献することができます。

第7章: 法規制と政策動向

カーボンクレジット市場は、国際的および国内的な環境政策や規制に大きく影響されます。国際的には、パリ協定と京都議定書が主要な枠組みであり、各国が設定した排出削減目標や国際排出量取引制度(ETS)の連携が市場に影響を与えます。国内では、炭素税や各国のETS、再生可能エネルギー政策がカーボンクレジットの需要を増加させます。

政策の一貫性と予見可能性は市場の安定性にとって重要であり、国際協力と規制の調和が進むことで市場の透明性と流動性が向上します。これにより、企業や投資家はリスクを管理し、機会を最大限に活用できます。これらの規制と政策動向を理解し適応することが、カーボンクレジット市場での成功に不可欠です。

第8章: 主要な市場プレイヤーとプラットフォーム

主要な取引所とプラットフォーム(例:EU ETS、California Carbon Market)、主要なプレイヤー(例:再生可能エネルギー企業、認証機関)、取引プラットフォームの機能と利用方法を理解します。

カーボンクレジット市場には、多くの主要プレイヤーと取引プラットフォームが存在し、それぞれが市場の成長と発展に重要な役割を果たしています。以下に、主要な市場プレイヤーとプラットフォームについて詳述します。

主要な市場プレイヤー

1、再生可能エネルギー企業

企業例:オーステッド、ネクステラ・エナジー、エンジー

これらの企業は、太陽光、風力、水力などの再生可能エネルギーを利用して発電し、カーボンクレジットを生成します。これにより、持続可能なエネルギーの供給と温室効果ガス削減に寄与しています。

2、森林保護および再生プロジェクト

団体例:コンザベーション・インターナショナル、ザ・ネイチャー・コンサーバンシー

これらの団体は、森林の保護と再生プロジェクトを実施し、その結果としてカーボンクレジットを生成します。森林は炭素吸収の重要な役割を果たし、地球温暖化の緩和に貢献します。

3、大手多国籍企業

企業例:マイクロソフト、グーグル、アマゾン

これらの企業は、自社のカーボンニュートラル目標を達成するために、大量のカーボンクレジットを購入しています。彼らの積極的な取り組みは、カーボンクレジット市場の需要を押し上げています。

4、金融機関および投資ファンド

金融機関や投資ファンド例:ゴールドマン・サックス、モルガン・スタンレー

金融機関や投資ファンドは、カーボンクレジットを投資対象として取り扱い、カーボンクレジットファンドを設立しています。これにより、個人投資家や機関投資家が市場に参加しやすくなっています。

5、政府および規制機関

欧州連合(EU)、カリフォルニア州政府、日本政府

各国政府や規制機関は、炭素税や排出量取引制度(ETS)を導入し、市場の規制を行っています。これにより、企業に排出削減を促し、カーボンクレジットの需要を創出しています。

主要な取引プラットフォーム

1、EU排出量取引制度(EU ETS)

世界最大の排出量取引市場であり、欧州連合加盟国の企業が参加しています。企業は、排出枠を購入または売却することができ、市場の透明性と効率性が高まっています。

2、カリフォルニア州排出量取引制度

アメリカ合衆国で最大の排出量取引市場であり、カリフォルニア州の企業が参加しています。この制度は、温室効果ガス排出削減のための重要なメカニズムとなっています。

3、リージョナル・グリーンハウス・ガス・イニシアチブ(RGGI)

アメリカ東部の州が参加する排出量取引市場であり、主に電力セクターを対象としています。参加州は、共通の目標に向けて協力し、市場の安定性を確保しています。

4、ヴェリファイド・カーボン・スタンダード(VCS)

民間のカーボンクレジット認証機関であり、再生可能エネルギー、森林保護、炭素捕捉技術などのプロジェクトを認証しています。VCSは、プロジェクトの品質と透明性を保証します。

5、ゴールド・スタンダード

国際的に認知されたカーボンクレジット認証機関であり、持続可能な開発目標(SDGs)に寄与するプロジェクトを認証しています。ゴールド・スタンダードは、環境および社会的な利益を最大化することを目指しています。

6、J-Credit制度

日本政府が運営する制度で、再生可能エネルギー、森林保護、エネルギー効率改善などのプロジェクトから生成されるクレジットを認証しています。企業や地方自治体が参加し、国内でのカーボンクレジットの取引を促進しています。

第9章: 財務分析と評価

カーボンクレジットプロジェクトの財務モデル、投資収益率(ROI)と内部収益率(IRR)の計算方法、キャッシュフロー分析とリスク調整後の評価を学びます。

カーボンクレジットプロジェクトの財務分析と評価は、投資の意思決定において重要な役割を果たします。投資家は、プロジェクトの収益性とリスクを評価し、最適な投資ポートフォリオを構築するための情報を得ることができます。

財務モデル

1、キャッシュフロー分析

これらの企業は、太陽光、風力、水力などの再生可能エネルギーを利用して発電し、カーボンクレジットを生成します。これにより、持続可能なエネルギーの供給と温室効果ガス削減に寄与しています。

2、投資収益率(ROI)

投資収益率(ROI)は、投資によって得られる利益を初期投資額で割ったものです。ROIが高いほど、投資の収益性が高いことを示します。

3、内部収益率(IRR)

内部収益率(IRR)は、プロジェクトの将来のキャッシュフローを現在価値に割引いたときに、正味現在価値(NPV)がゼロになる割引率です。IRRがプロジェクトの資本コストを上回る場合、投資は収益性があると判断されます。

リスク評価

1、市場リスク

カーボンクレジットの価格変動は、プロジェクトの収益性に直接影響を与えます。市場動向を分析し、将来の価格予測を行うことが重要です。

2、規制リスク

各国の気候政策や規制の変更がプロジェクトに与える影響を評価します。炭素税の導入や排出量取引制度の変更は、プロジェクトの収益に大きな影響を与える可能性があります。

3、技術リスク

再生可能エネルギー技術や炭素捕捉技術の進展によって、プロジェクトのコストや収益性が変動する可能性があります。技術の信頼性と将来性を評価します。

財務分析と評価は、カーボンクレジットプロジェクトの成功に不可欠です。キャッシュフロー、ROI、IRRなどの財務指標を用いて収益性を評価し、市場リスク、規制リスク、技術リスクを考慮することで、投資家は最適な投資判断を下すことができます。

第10章: デューデリジェンス

プロジェクトの技術的・環境的デューデリジェンス、認証と第三者評価、信頼性と透明性の確保を理解します。

デューデリジェンスは、カーボンクレジットプロジェクトの投資判断において不可欠です。技術的評価では、使用技術の信頼性や効率、運用計画の現実性を確認します。環境的評価では、プロジェクトの環境影響と規制遵守を評価します。経済的評価では、財務モデルや市場動向を分析し、収益性とリスクを判断します。これにより、プロジェクトの信頼性、持続可能性、安全性を確認し、投資リスクを最小限に抑えることができます。デューデリジェンスは慎重かつ徹底的に行うことが重要です。

第11章: 成功事例と学ぶべき教訓

成功したカーボンクレジット投資の事例、失敗事例から学ぶべき教訓、投資家としてのベストプラクティスを学びます。

成功事例

1、南米の森林再生プロジェクト

・背景:南米の一部地域では、森林伐採が進行し、CO2排出が増加していました。このプロジェクトは、広範な森林再生を目指して開始されました。

・取り組み:地元コミュニティと協力して森林再生を推進し、持続可能な農業や観光を促進しました。プロジェクトはカーボンクレジットを発行し、国際市場で販売しました。

・成果:数百万トンのCO2削減に成功し、地元経済も活性化しました。また、プロジェクトはVerified Carbon Standard(VCS)から認証を受け、信頼性を確保しました。

2、再生可能エネルギー企業のカーボンクレジット戦略

・背景:欧州の再生可能エネルギー企業は、風力発電プロジェクトを通じて大規模なカーボンクレジットを生成しました。

・取り組み:企業は、技術的に先進的な風力タービンを導入し、地元の電力需要を再生可能エネルギーで満たしました。プロジェクトは地域経済にも貢献しました。

・成果:数百万トンのCO2排出削減と、持続可能なエネルギー供給の確立に成功しました。カーボンクレジットは欧州排出量取引制度(EU ETS)で高評価を受けました。

学ぶべき教訓

1、地域コミュニティとの協力

・教訓:地元の人々と協力することで、プロジェクトの持続可能性と効果が大幅に向上します。地元の経済と環境の両方に利益をもたらすアプローチが重要です。

2、技術の適用

・教訓:欧州の再生可能エネルギー企業は、風力発電プロジェクトを通じて大規模なカーボンクレジットを生成しました。

3、透明性と認証

・教訓:信頼性のある認証機関(例: VCS、Gold Standard)から認証を受けることが、プロジェクトの信頼性を高め、市場での評価を向上させます。透明性の確保は、ステークホルダーの信頼を得るために不可欠です。

4、多様な収入源

・教訓:カーボンクレジットに加えて、持続可能な農業、観光、再生可能エネルギーの販売など、複数の収入源を確保することがプロジェクトの安定性を高めます。

成功事例から学ぶことで、カーボンクレジットプロジェクトの計画と実施において、より効果的で持続可能なアプローチを採用することができます。

第12章: カーボンクレジットの金融商品化

カーボンクレジットを利用した新しい金融商品(例:カーボンファンド、グリーンボンド)、金融商品としての評価と取引メカニズム、市場へのアクセス方法と取引手数料を理解します。

カーボンクレジットは、金融市場において多様な金融商品として活用されています。これにより、投資家が気候変動対策に参加しやすくなり、市場の流動性も向上しています。

1. カーボンファンド

カーボンファンドは、カーボンクレジットを購入し、それを運用する投資ファンドです。投資家はファンドを通じて多様なクレジットプロジェクトに投資でき、リスク分散が図られます。これにより、個々のプロジェクトへの直接投資に比べて、投資リスクが低減します。

2. グリーンボンド

グリーンボンドは、環境プロジェクトに資金を提供するために発行される債券です。カーボンクレジットプロジェクトもこの資金調達手段の対象となります。投資家は、固定利回りを得ながら、環境貢献に資するプロジェクトを支援できます。

3. 排出権先物取引

カーボンクレジットを対象とした先物取引は、将来の価格変動に対するリスク管理手段として利用されます。企業や投資家は、先物契約を通じて価格変動リスクをヘッジし、安定した取引を実現します。

4. カーボンクレジット証書

カーボンクレジット証書は、電子的な証券として取引されることが多く、証券化されたカーボンクレジットが金融市場で売買されます。これにより、投資家は手軽にクレジットを取引でき、流動性が向上します。

これらの金融商品化により、カーボンクレジット市場は拡大し、気候変動対策への資金流入が増加します。金融商品を通じて、広範な投資家層が市場に参加しやすくなり、持続可能なプロジェクトの支援が促進されます。

まとめ

カーボンクレジット市場は、気候変動対策において重要な役割を果たし、その成長と発展は多くの要因に支えられています。本教材では、カーボンクレジットの基本概念から市場の詳細、投資戦略、規制、技術、社会的側面に至るまで包括的に解説しました。

カーボンクレジットの基本概念と歴史

カーボンクレジットは、一定量のCO2や他の温室効果ガスの排出を削減、除去、または回避することで得られる証書です。企業や個人が自らの排出量を補償するために利用し、持続可能な環境保護活動を促進します。京都議定書とパリ協定がカーボンクレジットの基盤となり、国際的な排出削減義務を設定しています。

カーボンクレジットの仕組みと市場

カーボンクレジットはプロジェクト提案、評価と認証、クレジット発行のプロセスを経て生成されます。市場はボランタリー市場とコンプライアンス市場に分かれ、企業や個人が自主的または法的義務に基づいてクレジットを購入します。市場規模は数十億ドルに達し、再生可能エネルギー企業、環境保護団体、金融機関などが主要なプレイヤーです。

評価、認証、影響と課題

カーボンクレジットプロジェクトは、第三者認証機関によって評価され、透明性と信頼性が確保されます。しかし、品質や信頼性の問題、グリーンウォッシングのリスク、プロジェクトの透明性確保の難しさなどの課題も存在します。これらの課題に対処するため、厳格な基準と透明性の向上が求められます。

将来の展望と経済理論

技術革新や国際的な気候政策の強化により、カーボンクレジット市場は進化し続けています。外部性の内部化や公共財の理論に基づく排出権取引制度は、コスト効果的な温室効果ガス削減を実現します。

投資戦略とポートフォリオ管理

カーボンクレジット市場への投資には、リスク管理と評価に基づく直接投資、間接投資、デリバティブの活用が重要です。投資家は市場の基本知識、市場規模、価格動向、リスク管理を理解し、適切な投資戦略を構築します。成功事例から学ぶことで、地域コミュニティとの協力、最新技術の適用、透明性と認証、多様な収入源の確保が重要であることが分かります。

主要な市場プレイヤーとプラットフォーム

主要な市場プレイヤーには再生可能エネルギー企業、大手多国籍企業、金融機関、政府および規制機関が含まれます。主要な取引プラットフォームにはEU ETS、カリフォルニア州排出量取引制度、RGGI、VCS、ゴールド・スタンダード、日本のJ-Credit制度などがあります。

デューデリジェンスと金融商品化

投資判断におけるデューデリジェンスは不可欠で、技術的、環境的、経済的な評価が求められます。カーボンクレジットはカーボンファンド、グリーンボンド、排出権先物取引、カーボンクレジット証書として金融商品化され、気候変動対策への資金流入を促進します。

結論

カーボンクレジット市場は、気候変動対策として重要なツールであり、企業や投資家に多くの機会を提供します。本教材で学んだ知識とスキルを活用し、効果的な投資判断と持続可能なプロジェクト支援を行うことが重要です。カーボンクレジット市場の成長と発展は、持続可能な社会の実現に寄与するものです。